|

Рефератыкомп-ры предприятий география геодезия процесс |

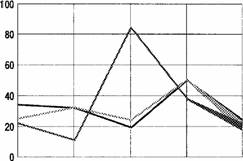

Реферат: Денежная масса: регулирование в условиях инфляцииРеферат: Денежная масса: регулирование в условиях инфляцииСАМАРСКАЯ ГОСУДАРСТВЕННАЯ ЭКОНОМИЧЕСКАЯ АКАДЕМИЯ Реферат по дисциплине «Цены и ценообразование» на тему: «Денежная масса: регулирование в условиях инфляции» Выполнил: Студент III курса ФЭ факультета 4 группы ФиКр Одиноков А.В. Самара 2000 Введение. Центральный банк, обладая государственной монополией на эмиссию наличных денег, регулирует размеры денежной массы в обращении. Неграмотная денежно-кредитная политика монетаристского типа приводит к выпуску в обращение избыточной денежной массы и росту инфляции. Кроме того, при проведении денежно-кредитной политики центральный банк может испытывать давление исполнительной власти. Многие политические деятели считают, что можно легко преодолеть любые экономические трудности, стоит только подключить к их решению печатный станок Центрального банка. К тому же «приспособить» количество денег к количеству товаров довольно сложно и трудно, а произвести бумажные деньги в желаемом количестве не столь сложно. Экономически необоснованная денежно-кредитная экспансия является трудным искушением для правительства и очень многое здесь зависит от твердости позиции, занимаемой Центральным банком. Банк России тщательно следит за объемами денег, которые эмитируются в экономику, и их соответствием спросу на деньги. Кроме того, деньги в рыночной экономике всегда должны быть в дефиците, так как их получение является одной из главных целей предпринимательской деятельности, составляет основу мотивационного механизма. Они становятся доступными нефинансовым экономическим агентам только после того, как их продукт нашел конечного потребителя и определил свою долю в структуре платежеспособного спроса. Правильные ответы на вопросы: сколько денег нужно государству для поддержания нормального развития экономики и как можно обеспечить этот объем, является залогом стабильного и поступательного развития национального хозяйства. То есть существуют определённые границы, в пределах которых должна удерживаться денежная масса. Решение этих вопросов осуществляется с помощью модели равновесия денежного рынка, основанной на равенстве спроса на деньги и предложения денег, так называемом уравнении И. Фишера. MV=PY, где М — количество денег в обращении; V— скорость обращения денежной единицы; Р — общий уровень цен на товары; Y —реальный объем производства. Если заменить М в левой части уравнения на параметр МD – то получим уравнение MD = PY/Y, из которого видно, что величина спроса не деньги зависит от трех факторов: 1. уровня цен; 2. реального объема производства; 3. скорости обращения денег. Согласно уравнению обмена, чем больше валовой внутренний продукт (ВВП), тем больше денег требуется в обращении. На практике, в России складывается обратная картина. При падении в 1991 - 1996 годах физического объёма ВВП на 43,8 %, денежная масса М2 увеличилась с учётом различных оценок в 50 – 90 раз. Каждая единица ВВП стала обслуживаться 5 - 9 тыс. единиц денежной массы, что и означает обесценение денег. Потребительские цены возросли в 1991-1995 годах в 1787 раз. За 1997 год прирост ВВП составил всего 0,2 %, тогда как денежная масса выросла на 27,4 процентов. Существенно изменилась номинальная стоимость денег, что послужило одной из причин проведения с 1.01.98 года деноминации. Ни в одной другой индустриальной стране мира макроэкономические индикаторы не отмечают столь глубокого отрыва денежной массы от товарной: в нашей стране он оказался в 15 раз выше, чем в затронутой банковско–фондовым кризисом Японии и почти в 100 раз больше, чем в США. е денежной массы? Почему дополнительно эмитированные деньги обращались практически вне сферы материального производства? Ответы на эти вопросы мы найдём при рассмотрении агрегатов денежной массы и методов ее регулирования. 1. Денежная масса и её агрегаты. Важным количественным показателем денег является денежная масса. Денежная масса - это совокупность наличных и безналичных покупательных, платежных средств и накопленных средств, обеспечивающих обращение товаров и услуг в народном хозяйстве, которым располагают частные лица, институциональные собственники и государство. Структура денежной массы достаточно сложна и не совпадает со стереотипом, который сложился в сознании рядового потребителя, считающего деньгами прежде всего наличные средства - бумажные деньги и мелкую разменную монету. На деле доля бумажных денег в денежной массе составляет в среднем 25-30 %, а основная часть сделок между предпринимателями и организациями, даже в розничной торговле, совершается в развитой рыночной экономике путем использования банковских счетов, т. е. безналичными деньгами. В структуру денежной массы включаются и такие компоненты, которые нельзя непосредственно использовать как покупательное или платежное средство. Речь идет о денежных средствах на срочных счетах, сберегательных вкладах в коммерческих банках, других кредитно-финансовых учреждениях, депозитных сертификатах, акциях инвестиционных фондов, которые вкладывают средства только в краткосрочные денежные обязательства и т. п. Перечисленные компоненты денежного обращения получили общее название “квази-деньги”, которые представляют собой наиболее весомую и быстро растущую часть в структуре денежного обращения. Для анализа изменений количественных изменений денежного обращения на определённую дату и за определённый период, а также для разработки мероприятий по регулированию темпов роста и объёма денежной массы используются различные показатели, так называемые денежные агрегаты или параметры, группирующие различные платежные и расчетные средства по степени их ликвидности, причем каждый их последующий агрегат включает в себя предыдущий. То есть деньги образованы несколькими составляющими – денежными агрегатами, сумма которых составляет совокупную денежную массу. К основным денежным агрегатам, применяемым в финансовой статистике промышленно развитых стран относятся: Агрегат М1 - это деньги в узком смысле слова, которые еще называют “деньгами для сделок”. Они включают в себя наличные деньги (банкноты и монеты в обращении и в кассах предприятий и организаций, казначейские билеты в отдельных странах), обращающиеся вне банков, а также деньги на текущих счетах (счетах “до востребования”) в банках, другие чековые вклады, дорожные чеки, иногда – кредитные карточки. Нужно заметить, что депозиты на текущих счетах выполняют все функции денег и могут быть спокойно превращены в наличные. Именно агрегат М1 обслуживает операции по реализации валового внутреннего продукта, распределению и перераспределению национального дохода, накоплению и потреблению. Агрегат М2 - это деньги в более широком смысле слова, которые включают в себя все компоненты М1 + срочные и сберегательные депозиты в коммерческих банках (как правило небольших размеров и до 4-х лет), т.е. сбережения, легко обратимые в наличные деньги, а также краткосрочные государственные ценные бумаги. Последние не функционируют как средство обращения, однако, могут превратиться в наличные деньги. Сберегательные депозиты в коммерческих банках изымаются в любое время и превращаются в наличность. Владельцы срочных вкладов получают более высокий процент по сравнению с владельцами текущих вкладов, но они не могут изъять эти вклады ранее определенного условием вклада срока, т.е. срочные вклады обладают меньшей ликвидностью. Поэтому денежные средства на срочных и сберегательных счетах нельзя непосредственно использовать как покупательное и платежное средство, хотя потенциально они могут быть использованы для расчетов. Агрегат М3 включает в себя М2 + крупные срочные вклады в специализированных кредитных учреждениях, а также ценные бумаги, обращающиеся на денежном рынке, в т.ч. коммерческие векселя, выписываемыми предприятиями. Эта часть средств, вложенная в ценные бумаги, создаётся не банковской системой, но находится под её контролем, поскольку превращение векселя в средство платежа требует, как правило, акцепта банка, т.е. гарантии его оплаты банком в случае неплатежеспособности эмитента. Агрегат М4 включает в себя М3 + различные формы депозитов в крупных кредитных учреждениях. Между агрегатами необходимо равновесие, в противном случае происходит нарушение денежного обращения. Практика подсказывает, что равновесие наступает при М2 > М1, оно укрепляется при М2 + М3 > М1. В этом случае денежный капитал переходит из наличного оборота в безналичный. При нарушении такого соотношения между агрегатами в денежном обращении начинаются осложнения: нехватка денежных знаков, рост цен и др. Для определения денежной массы страны используют разное количество агрегатов, хотя считаются и сопоставляются все. Например, США - четыре, Франция – два, Япония и Германия – три. Общим, однако, является то, что ни в одной развитой стране не ограничиваются показателем М1. Следует отметить, что в нашей стране до последнего времени денежные агрегаты не рассчитывались и не использовались. Теоретически это обосновывалось постулатами марксистской экономической науки, в соответствии с которыми считается недопустимым объединение квази-денег и наличных денег, ибо смешиваются совершенно разные категории - деньги, ценные бумаги, кредит. Однако ясно, что между денежным рынком (движение краткосрочных ссуд), рынком инвестиций (обращение среднесрочного и долгосрочного ссудного капитала) и рынком ценных бумаг существует тесная взаимосвязь. Потенциально остатки на срочных счетах и ценные бумаги могут быть использованы для расчетов. Кроме того, владельцы срочных счетов имеют возможность переоформить их в счета до востребования. Доходы от ценных бумаг могут храниться на текущих счетах, так же, как денежные средства, вырученные от их продажи. В настоящее время Центральный банк России выделяет четыре агрегата денежной массы - М0, М1, М2, М3, Самостоятельным компонентом денежной массы в России является денежная база. Она включает агрегат М0 + денежные средства в кассах банков, обязательные резервы банков и их средства на корреспондентских счетах в Центральном Банке России. Относительно стран с развитыми рыночными отношениями в современной России велика доля наличных денег М0 в М2 (1992г. - 18%, 1993г. - 24%, 1994г. -36%, 1995 г. – 35%, 1996г. - 37%, 1997г. - 35 %), тогда как, например, в Англии и США она составляла на начало 90-х годов - 7%, Германии - 20%, Японии и Франции – 8 процентов. 2. Анализ денежной массы на примере 1998-1999 годов. Анализируя денежную массу, особо следует выделить 1998 год, кризисный год для российской экономики и год девальвации рубля. За январь - сентябрь 1998 года денежная масса в обращении (агрегат М2) сократилась на 2,2 процента. Вследствие финансово-экономического кризиса, в том числе ситуации, сложившейся после 17 августа п.г., в целом за 1998 год сложились негативные изменения в денежной сфере. Отмечавшаяся в 1996 - 1997г.г. взаимосвязь между ростом денежной массы и инфляцией, выражавшаяся в росте реальной денежной массы и снижающемся уровне инфляции, оказалась нарушенной. Высокий спрос на иностранную валюту, «бегство» от рубля приводят к сокращению спроса на деньги и снижению реальной денежной массы. В течение января - августа 1998 года в условиях поддержания динамики валютного курса рубля в заданных пределах ценой сокращения золотовалютных резервов произошло абсолютное уменьшение денежной массы М2. В дальнейшем после введения режима плавающего валютного курса денежная масса стала расти, и в целом за 1998 год увеличилась на... Произошедшие за 9 месяцев 1998 года изменения в структуре денежной массы М2 отражают как изменения отношения населения, предприятий и организаций к использованию денежных средств, находящихся в их распоряжении, так и изменение условий формирования денежного предложения. В структуре денежной массы выросла с 34,9% до 42, 2 % доля наличных денег в обращении. На 1 октября 1998 года из всех находящихся в обращении наличных денег только 5,4 % находилась в кассах банков, остальные - вне банковской сферы. Если за январь-июль наблюдалось сокращение их доли на 1 процент, то в последующие 2 месяца после девальвации рубля, замораживания значительной части ликвидных активов банков и оттока средств клиентов, ситуация коренным образом изменилась: спрос на наличные деньги значительно повысился и их количество в обращении возросло на 19, 3 процентов. Увеличение агрегата М0 в августе - сентябре является характерным условиям банковского кризиса, когда население отдаёт предпочтение самым ликвидным денежным средствам - наличным деньгам. Кроме того, наличные деньги в отличие от банковских депозитов обладают важным для многих свойством - они обеспечивают анонимность их владельцев. Поскольку это свойство особенно ценится деятелями теневой экономики, то возрастание доли наличных денег в их общей массе служит косвенным свидетельством увеличения не регистрируемой государством экономической деятельности. За 9 месяцев 1998 года банковские вклады населения в рублях сократились на 11, 2%, а в реальном выражении – на 40,7 процентов. При этом их снижение к концу сентября 1997 года составило 9,8 процентов. Это было вызвано как растущим недоверием населения к банкам, так и тем, что в 1998 году произошло сокращение реальных денежных доходов населения. По отношению к соответствующему периоду прошлого года в 1 квартале 1998 года они составили 93,1%, во 2 - 89 процентов. За 9 месяцев 1998 года произошло сокращение и депозитов предприятий в рублях. Падение доверия к банковской системе и стремление населения в целях сохранности своих денежных накоплений перевести свои вклады в наличные деньги приводит к дальнейшему росту объёма наличных денег, находящихся в обращении, что ухудшает структуру денежной массы из-за повышения доли самого ликвидного её элемента и ведёт к увеличению скорости обращения денег. Наличные деньги на 1 октября 1998 года составляли наибольший удельный вес в общем объёме широкой денежной массы - порядка 80 процентов. Динамика денежной массы с 1992 по 1999 год приведена ниже. Рис. 2. Разработка целей денежно-кредитной политики на 1999 год происходила в сложный кризисный период конца 1998 года, когда в экономике, переживавшей девальвационный шок, начали формироваться новые тенденции и взаимосвязи, что предопределило значительный рост неопределенности оценок будущего развития. Основные цели денежно-кредитной политики на 1999 год определялись программным документом Банка России "Основные направления единой государственной денежно-кредитной политики на 1999 год", в соответствии с которым прирост спроса на деньги (денежная масса М 2) прогнозировался в интервале 18 – 26 процентов. Такой уровень денежной массы позволит не допустить раскручивания инфляционной спирали, ограничить темп прироста цен не более чем на 20 – 30 процентов. При реализации этих целей Банк России считал также особо важным не допустить экономического спада более чем на 1 - 3%, учитывать состояние безработицы и платежного баланса. В середине июля 1999 года Правительство Российской Федерации и Банк России приняли также Заявление об экономической политике на 1999 год, в котором было признано допустимым в условиях существовавшей неопределенности увеличение инфляции до 50% в год. При проведении денежной политики в течение 1999 года Банк России учитывал появление признаков экономического роста и стремился поддержать эту тенденцию монетарными методами в той мере, в которой это не создавало угрозы для увеличения инфляции. Характерной особенностью первой половины года стал рост спроса на деньги и увеличение доли денежных расчетов в общей массе платежей, связанное, прежде всего, с оживлением производства и постом доходов предприятий. В целом за 1 полугодие Банк России обеспечил рост денежного предложения на 26,6 %, что на 2 процентных пункта превзошло рост инфляции. При этом депозиты предприятий в рублях возросли в реальном выражении на 16 процентов. Таким образом, динамика денежной массы, с одной стороны, служила якорем инфляции, а с другой стороны, серьезно поддержала растущую экономическую динамику. Позитивные тенденции в экономике России и снижение инфляционных ожиданий создали условия для некоторого смягчения денежно-кредитной политики во второй половине года. В период с июля по ноябрь денежная масса возросла на 14 %, что в реальном выражении соответствует росту уже на 5 процентов. В целом по итогам 11 месяцев 1999 года реальный прирост денежной массы составил 7 процентов. Одним из основных результатов проводимой денежно-кредитной политики в 1999 году является резкое снижение инфляции до 36,5 %, что более чем в 2 раза ниже уровня 1998 года и почти полностью соответствует первоначально заявленным целям. Это также значительно ниже, чем предполагалось совместным заявлением Правительства РФ и Банка России в середине 1999 года. Наиболее существенное влияние на формирование инфляционных процессов, по заявлению главы Центробанка Геращенко В.В., оказывают эмиссионные операции Банка России в пользу федерального бюджета. Так, в 1999 году этот фактор на 90 % определял динамику и уровень инфляции. В истекшем году Правительству России пришлось производить погашение внешней задолженности практически полностью (за исключением одного транша кредита МВФ) за счет собственных ресурсов и с использованием кредитов Банка России. Существенное воздействие на инфляцию в 1999 году оказывали и факторы немонетарного характера, т. с. находившиеся вне сферы контроля Банка России. К ним, например, относятся отмена органами власти льготных станок по НДС для многих видов продуктов питания и введение налога с продаж. Следует отметить также постдевальвационный эффект переориентации части производств с внутреннего на внешний рынок, вызванной значительным повышением эффективности экспорта ряда российских товаров. Сокращение предложения ряда товаров отечественного производства при одновременном снижении поставок аналогичной продукции по импорту спровоцировало рост цен. Особенно заметным был рост цен на автомобильный бензин, что привело к увеличению себестоимости, и цен на ряд других товаров. Превышение расчетных целевых ориентиров денежной массы связано с более быстрым, чем предполагалось, увеличением спроса на деньги, что обусловливалось рядом тенденций, сформировавшихся в экономике к концу первого полугодия 1999 года. Прежде всего, это связано с динамикой производства товаров и услуг. Прирост ВВП в 1999 году составил 3,2%, что объясняет увеличение спроса на деньги по сравнению с первоначально сделанными оценками, основанными на прогнозе экономического спада в 2%. Следует отметить также влияние ситуации на мировых товарных рынках и состояния торгового баланса России на спрос на деньги в первой половине 1999 года. Рост цен на основные экспортные товары России на мировых рынках, способствовавший увеличению экспорта во II квартале, наряду с улучшением контроля за репатриацией экспортной выручки, обусловил быстрое увеличение остатков средств на счетах экспортеров и в целом на счетах юридических лиц, а более низкий по сравнению с первоначальным среднегодовой уровень валютного курса способствовал усилению этой тенденции. Кроме того, отмечается устойчивое сокращение просроченной задолженности по заработной плате, что также стало одной из причин увеличения спроса на деньги. Анализ структуры и динамики денежной массы имеет важное значение при выработке центральными банками ориентиров кредитно-денежной политики. Банк России ежегодно при формировании основных направлений денежно–кредитной политики устанавливает целевой ориентир для роста денежного агрегата М2. При этом уделяется большое внимание и показателю скорости обращения денег, так как увеличение инфляции ведет к автоматическому росту этого показателя и снижению коэффициента монетизации экономики. Необходимо отметить, что в 1996- 1997 годах постепенная стабилизация покупательной способности национальной валюты, ограничение темпов снижения обменного курса рубля, выход процентных ставок в область положительных реальных значений обусловили снижение скорости обращения денег и рост спроса на деньги. Происшедшее замедление скорости обращения явилось продолжением долгосрочной тенденции. Среднегодовая скорость обращения снижалась с 10,4 в 1995 году до 8,7 в 1996 году, 7,7-1997 году и 7,3 в 1998 году. За 1999 год среднегодовая скорость обращения за счет увеличения денежной массы выше –около 8. Увеличение показателя скорости денежного обращения в России выражает не что иное, как повышение цен, поскольку объём ВВП сократился, т.е. цены растут быстрее, чем денежная масса. Конечно, никто не мог предположить, что при снижении объёма производства скорость обращения денег увеличится. В нормальной экономике рост цен является фактором роста производства, финансовый сектор взаимоувязан с потоками движения ВВП, а не занят обслуживанием самого себя и извлечением нормы дохода, многократно превышающей норму прибыли в реальном секторе. Надо также учитывать структурные сдвиги в ВВП – повышение доли услуг, и в первую очередь услуг финансово-банковской сферы. В реальном же секторе экономики оборачиваемость капитала не только не увеличилась, но даже снизилась. Высокие скорости денежного обращения свидетельствуют о слабом доверии экономических агентов к национальной денежной системе, что, как правило, является неизбежным спутником высокой инфляции. Довольно распространённая в последнее время в России точка зрения причину поддержания высоких значений скорости денежного обращения приписывают банальному дефициту денежных средств, вызванному заниженными темпами денежной эмиссии. Поэтому кажущаяся естественной рекомендация по улучшению такого положения сводится к увеличению темпов прироста денежной массы. Однако, исходя из данных анализа международного опыта, проводимого Институтом экономического анализа, увеличение темпов денежной массы приведёт не только к росту темпов инфляции, но и к снижению уровня доверия к национальной валюте и национальной банковской системе. Что может произойти в результате необузданной денежной эмиссии при сохранении недоверия к национальной банковской системе, можно судить на основе недавнего опыта Югославии, когда в разгар гиперинфляции в начале 1994 года скорость денежного обращения составила 3673 раз в год или более 10 раз в сутки. Однако если подсчитать скорость оборота денег в нашей стране с учётом денежных суррогатов, то этот показатель выходит на прединфляционную цифру 1,5 (1991 год). Иными словами, экономика стихийно требует именно столько денег, сколько ей нужно для функционирования. Рост задолженности и массовое распространение денежных суррогатов в деловом обороте свидетельств о наличии факторов, препятствующих выполнению настоящими деньгами функции средства обмена. С достаточной степенью определенности можно сказать, что постепенное восстановление спроса на деньги, резко сократившегося в результате финансового кризиса, станет тем фактором, который определит среднесрочную динамику скорости обращения в 2000 году, в результате чего можно ожидать ее дальнейшего снижения и увеличения степени монетизации ВВП. В развитых странах с сильной национальной валютой скорость обращения денег достаточно мала. Например, в США она составляет 2,2, в Японии 3,5. Это связано с тем, что валюты таких стран имеют широкое распространение за пределами государственных границ, становятся почти «общими». Скорость обращения той части денег, которая используется внутри страны, достаточно велика. 3. Особенности денежного обращения в России. Использование различных показателей денежной массы позволяет дифференцированно подойти к анализу состояния денежного обращения, которое в России имеет свои особенности. В первую очередь речь идёт о невиданным по своим масштабам в истории XX века феномене обращения на внутреннем рынке наличной иностранной валюты и широком распространении системы неплатежей («антиденег»). Иностранная валюта и «мёртвые» деньги превратились в законные (не по законодательству, а по факту) расчётно-платежные инструменты. Ещё 5 лет назад наличная иностранная валюта лишь в незначительной мере присутствовала в денежных агрегатах М0 и М2, а уже в 1998 году она увеличила эти показатели в почти в 3,5 и в 2 раза. На каждый наличный рубль в обращении приходится два рубля в долларовом эквиваленте. По расчётам экономистов прирост наличной денежной массы с 1992 по 1998год, обусловленный покупкой валюты населением, составил почти 7 тысяч раз. Ежегодно 15-20 процентов доходов населения направляется на покупку иностранной валюты Долларизация экономики, особенно усилившаяся в 1998 году, делает особо важным использование в качестве индикатора и показателя широких денег – М2Х. Это означает, что решения в области денежно-кредитной политики должны приниматься с учётом не только динамики рублёвых активов экономических объектов, но и с учётом движения их валютных счетов. В течение 1999 года его увеличение происходило более медленными темпами, чем агрегата М2 и составило за 9 месяцев 30,8 процента. Это определялось динамикой банковских депозитов в иностранной валюте, рост объема которых в рублевом эквиваленте в основном происходил за счет снижения курса национальной валюты. . При этом в долларовом эквиваленте общий объем вкладов населения и средств предприятий и организации на счетах в иностранной валюте за указанный период увеличился незначительно. Не менее впечатляющим представляется и динамика неплатежей, основная часть которых покрывается бартером и суррогатными расчётно-платежными инструментами (взаимозачёты, краткосрочные векселя и другие разновидности письменных обязательств). Став неотъемлемой частью современного рынка, они выполняют функции средств обращения и платежа. Причём именно единство этих функций и делает расчетные документы деньгами, независимо от того, где они напечатаны или написаны и кем выпущены в оборот. По расчётам экономистов реальные деньги в структуре денежной массы составляют не более 30%, ещё 40 % - бартер. Всё остальное – квази-деньги (векселя, облигации). Если подобные суррогаты приплюсовать к рассчитываемым показателям денежной массы, то последние, по самым осторожным подсчётам, вырастут ещё в 2-3 раза. В этом же ряду стоят многочисленные банковские векселя. Если коммерческие векселя, которые выдаются производителями друг другу под конкретную товарную сделку, не выводят денежную массу за пределы потребностей хозяйственного оборота, то выпуск банковских векселей смело можно приравнять к денежной эмиссии, причём в бумажно-денежной и неконтролируемой форме. 4. Инструменты регулирования денежной массы. В мировой экономической практике используются следующие инструменты регулирования денежной массы в обращении: 1. операции на открытом рынке, являющиеся самым основным инструментом в мировой практике, и влияющие на деятельность коммерческих банков через объем имеющихся у них ресурсов (купля-продажа казначейских векселей, государственных облигаций и прочих государственных ценных бумаг, краткосрочные операции с ценными бумагами с совершением позднее обратной сделки(РЕПО). Если ЦБ продает ценные бумаги на открытом рынке, а комбанки их покупают, то ресурсы последних и соответственно их возможности предоставлять ссуды клиентам уменьшаются. Это приводит к сокращению денежной массы в обращении и повышению ссудного процента. Покупая ценные бумаги на рынке у коммерческих банков, центральный банк представляет им дополнительные ресурсы. Несмотря на снижение этого фактора после августа 1998 года, Банк России в истекшем году продолжал рассматривать такие операции в качестве важного инструмента денежно-кредитной политики. Учитывая накопленный в предкризисный период положительный опыт применения данного инструмента, предполагалось использовать его для таких операций, как правительственные ценные бумаги, так и облигации Банка России. Полномасштабному использованию операций с ценными бумагами в 1999 году препятствовали определенные факторы. Во-первых, была продлена до 2 квартал процедура новации по государственным ценным бумагам, что создавало неопределенность у участников рынка. Во-вторых, сложившийся уровень доходности после новации не соответствовал в полной мере ожиданиям участников рынка, в результате чего объемы операций сохранялись на невысоком уровне. В- третьих, в связи с юридической незавершенностью процедуры выпуска Банком России собственных ценных бумаг, их эмиссия была приостановлена. Все это не дало возможность Банку России в полной мере реализовать имеющийся у него потенциал в области операций на открытом рынке. Тем не менее в 1999 году Банк России продолжил работу по развитию операций на открытом рынке, в частности по введению междилерского РЕПО. Целью таких операций является предоставление участникам рынка возможности более оперативного регулирования своей ликвидности без использования кредитов ЦБР. 2. девизные операции, то есть покупка и продажа Центральным банком иностранной валюты для поддержания курса национальной валюты и предотвращения его резких колебаний, противодействия спекулятивным настроениям участников рынка. В 1999 году проводилась политика плавающего обменного курса. Банк России не устанавливал количественных ориентиров динамики курса рубля. В результате реализации всего комплекса предпринятых Банком России мер, а также действий по связыванию части избыточной рублевой массы, курс рубля испытывал на себе все меньшее воздействие со стороны роста рублевого денежного предложения. В конце 1 полугодия 1999 года среднедневные остатки на корсчетах банков превышали 40-50 млрд. руб., а в декабре достигли 60-70 млрд. рублей. Закон о Банке России предусматривает также рефинансирование, под которым понимается кредитование БР банков, в том числе и переучет векселей. В настоящее время рефинансирование осуществляется путем предоставления Банком России коммерческим банкам внутридневных кредитов, кредитов «овернайт» (ночные), а также ломбардных кредитов, позволяющие «связать» свободные средства на корсчетах коммерческих банков, и следовательно приводит к сокращению денежной массы в обращении. В 1999 году в целях совершенствования действующего порядка в ломбардный список БР были включены государственные ценные бумаги, полученные в ходе новации, а также установлены новые поправочные коэффициенты по государственным ценным бумагам , входящих в ломбардный список. 3. депозитные операции Банка России, которые также используются для изъятия излишней ликвидности комбанка. Эти операции позволяют Банку России оперативно привлекать в депозиты временно свободные средства банков и тем самым практически мгновенно нейтрализовать их возможное давление на валютный рынок, не допуская обесценения национальной валюты и росту инфляции в связи с этим. В истекшем году Банк России расширил перечень депозитных операций, приступив к привлечению денежных средств банков-резидентов на более длительные фиксированные сроки- 1-3 месяца. В конце года были проведены первые аукционы с банками, расположенными не только в Москве, но и в других регионах. 4. политика учетной ставки (дисконтная политика), т.е. регулирование процента по займам коммерческих банков у Центрального банка. Предоставление кредитов происходит по ставке рефинансирования, устанавливаемых Банком России. Повышение ставку по учетно-ссудным операциям призвано ограничить темпы роста инфляции путем «сжатия» денежной массы, находящейся в обращении. Эта ставка не вечна. В истекшем году она изменялась дважды. В настоящее время она составляет ... процентов и является временной мерой, характеризующей денежное обращение при переходе к рыночной экономике. В западных странах ставка рефинансирования составляет всего 6-8 процентов. 5. изменение нормы обязательных резервов, устанавливаемой также Банком России. Повышение ее означает, что большая часть банковских средств «заморожена «на счетах Центрального банка и не может быть использована коммерческими банками для выдачи кредитов. В результате сокращается денежная масса в обращении. В связи с увеличением избыточной ликвидности на корсчетах комбанков Банк России в 1999 году дважды принимал решение о повышении норматива обязательных резервов по привлеченным кредитными организациями средствам. 5. Ориентиры денежной политики на 2000 год. При разработке денежно-кредитной политики на 2000 год, в основных направлениях Банка России было отмечено, что в условиях сокращения реальных потребительских расходов населения, отмечавшегося в 1999 году, инфляционность роста денежной массы значительно снижается. Конечной целью на 2000 год для Банка России является снижение инфляции до 18 % в целом за год при росте ВВП по сравнению с достигнутыми темпами в 1999 году на 1,5процента.. Проведение денежной политики в условиях плавающего обменного курса определяет важность контроля за денежным предложением. Поэтому в качестве промежуточной цели Банк России определяет темпы прироста денежной массы М2, прирост которой в 2000 году может составить 21-25 процентов, что означает продолжение увеличения 'денежной массы в реальном выражении. Рис 3. Основные ориентиры денежно-кредитной политики на 2000 год (%) 1996г. 1997г. 1998г. 1999г.* 2000г.** —— Прирост М2 —— Прирост денежной базы —— Инфляция * Оценка. ** Прогноз. Социально-экономическое развитие России в 2000 году во многом будет определяться условиями и тенденциями, сформированными в период послекризисного восстановления экономики. С одной стороны, наблюдается преобладание факторов, способствующих росту производства товаров и услуг, замедлению инфляционных процессов, улучшению платежного баланса, стабилизации ситуации на валютном рынке, укреплению финансового положения предприятий. С другой стороны, продолжают действовать факторы, ограничивающие восстановительные процессы. Основными из них являются низкий уровень доходов населения и сохраняющиеся достаточно высокие инвестиционные и кредитные риски. Ключевой предпосылкой дальнейшего улучшения макроэкономической ситуации в 2000 году является закрепление тенденции экономического роста в условиях снижения инфляции. Замедление темпов инфляции снизит макроэкономические риски финансирования экономики, позволит обеспечить рост реальных доходов населения. Рост производства повысит спрос на трудовые ресурсы и будет способствовать созданию дополнительных рабочих мест. Поэтому уже в следующем году можно будет достичь повышения благосостояния и заложить экономическую основу для снижения социального напряжения в обществе и борьбы с бедностью. Постановка цели по замедлению темпов роста цен на основе контроля за темпами роста денежной массы поддерживается предполагаемыми параметрами снижения бюджетного дефицита и благоприятным состоянием платежного баланса. Проведение разумной политики осуществления государственных расходов, формирования неинфляционных источников покрытия дефицита будет объективно снижать потребность в необеспеченной денежной эмиссии. Ожидаемое сохранение высокого положительного сальдо торгового баланса, в сочетании с мерами по контролю за оттоком капитала из страны позволит сохранить умеренную динамику обменного курса рубля. Это снизит влияние курса на инфляционные ожидания По оценкам Банка России, в 2000 году продолжится развитие некоторых тенденций изменения структуры денежной массы, сформировавшихся в течение 1999 года. Так, несмотря на планируемую индексацию заработной платы и пенсий, предполагается дальнейшее среднесрочное сокращение удельного веса наличных денег в структуре денежной массы. Более широкое внедрение зарплатных пластиковых карт, с принятием закона о гарантировании вкладов частных лиц в коммерческих банках также будет способствовать сокращению удельного веса наличных денег. В 2000 году усилия Банка России будут направлены на формирование более гибкой системы инструментов денежно-кредитной политики, перечисленных выше. Предполагается расширение спектра применяемых операций на открытом рынке и увеличение их объема, появление на рынке новых ликвидных инструментов, в том числе ценных бумаг Банка России и долговых обязательств Министерства финансов РФ. Будет расширен перечень активов, принимаемых в залог при представлении кредитов Банком России, за счет включения в него векселей финансово- устойчивых и платежеспособных предприятий, закладных, прав требований по кредитным договорам. Банк России примет участие в разработке ипотечного кредитования Заключение. Таким образом, конечной целью денежно-кредитной политики России, проводимой в первую очередь Центральным банком, является курс на снижение инфляции. Банк России сохраняет ограничительные принципы денежной политики с целью снижения инфляции. В связи с этим операции ЦБР основываются на контроле целевых показателей по денежной базе, которая включает наличные деньги в обращении, средства в фонде обязательных резервов и остатки на корсчетах банков. Для успешной реализации задач будет совершенствоваться система инструментов денежно-кредитной политики. Она должна постоянно быть адекватной изменениям макроэкономической среды, структуре финансового рынка, состоянию банковской и расчетно-платежных систем.

Список используемой литературы. 1. Е.А. Редикульцева. Инфляция и антиинфляционное регулирование. Тверь, 1999 год. 2. Л.А. Дробозина. Финансы. Денежное обращение. Кредит. М., 1997 год. 3. А.С. Булатова. Экономика. 1997 год. 4. М.А. Абрамова, Л.С. Александрова. Финансы, денежное обращение и кредит. 5. Геращенко В.В. Деятельность Банка России: предварительные итоги 1999 года и основные задачи на 2000 год. // Деньги и кредит, №1, 2000 год. 6. Основные направления единой государственной денежно-кредитной политики на 2000 год. // Деньги и кредит, №12, 1999 год. |

|