Шпора: Шпора по деньгами и кредиту

денежное обращение не является простым повторением оборота товаров и

подчиняется своему специфическому закону. Сущность его состоит в том, что на

протяжении данного периода для оборота необходимая лишь определенная,

объективно обусловленная масса покупательных и платежных средств. Если

формализовать суть этого закона, то она может быть выражена уравнением: Мф =

Мн, где Мф - фактическая масса денег в оборота, а Мн - объективно необходимая

для оборота их масса. Если Мф превышает Мн - значит в оборота появились

лишние деньги, и наоборот, если Мф меньше Мн - их недостаток.

Количество денег, в среднему необходимых для оборота на протяжении

определенного времени (Мн), прямо пропорциональная массе товаров и уровню их

цен и обратно пропорциональная средней скорости оборота денежной единицы. Эту

зависимость можно выразить формулой:

Мн=P*Q/X

где Р*Q - сумма цен товаров, которые реализуются за определенный период,

V - среднее количество оборотов денежной единицы за этот же

период.

Тем не менее не все товары, которые реализуются, оплачиваются немедленно.

Часть их продается в кредит, и для их реализации деньги в данный момент не

нужны, что соответственно уменьшает величину Мн. Вместе с тем в оборота

деньги обслуживают не только реализацию товаров или услуг, выполняя функцию

покупательного средства, а и обеспечивают погашение разных долговых

обязательств, прежде всего относительно купли товаров в кредит, выполняя

функцию платіжйого средства. Для этого в оборота необходимая дополнительная

масса денег свыше ту, которая обслуживает реализацию товаров и услуг. Однако

не все долговые обязательства погашаются реальными деньгами. Если они имеют

встречный характер, то могут взаимно зачисляться без участия реальных денег.

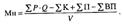

Если учесть все эти дополнительные факторы, которые действуют на денежную

массу, то величину Мн можно выразить так:

где сумма К - сумма продаж товаров и услуг в кредит;

сумма П - общая сумма платежей, срок оплаты которых наставь;

сумма ВП - сумма платежей, которые погашаются путем взаимного зачисления долгов.

Величина Мн как объективный центр, вокруг которого изменяется Мф, при всех

условиях (при разных экономических системах и разных формах денег)

определяется одними и теми же факторами, которые предоставляет закону

денежного обращения общего значения. Везде, где есть деньги и денежное

обращение, объективно действует и этот закон - закон выравнивания Мф к уровню

Мн. Тем не менее с изменением экономических условий и форм денег в механизме

действия закона возникают определенные особенности.

Грош. масса складаеться из денег ЦБ и денег ком.банков. Все деньги- это

долговые зобовязаня по отношению к банкам.В выполнении этой ф-ції принимают

участие все нивки банковской системи-Цб и банки второго уровня (коммерческие

банки). Запятых.банки создают новые гроши в рез-ті своих активных операций,

напр.кредитование клиентов. Процесс продуцирования новых денег ком.банками

называют депозитно- чековой емісіею , или вторичной эмиссией,

мультипликативной экспансией. Если банк предоставляет кредит гр.масса

увеличивается. Цьго не заметно по одном банке. Тем не менее выданный кредит

попадает в пассив другого банка. Банковская система как единое целое может

делать то на что не способный один банк.Мультипликативное (многократное)

расширение депозитов ограничивается ЦБ. Все банки второго уровня обязанные

свои резервы (свободные деньги) на счетах в ЦБ и частично могут сохранять в

наличной форме в своих кассах. Эти деньги не входят в состав денежных

агрегатов М0 ,М1 ,М2 и М3 .Банковские резервы по сути дублируют деньги,

которые учтены в этих агрегатах. Между банковскими резервами и массой денег в

оборота существует тесная связь стр-рного хар-ру,что создает базу для влияния

на массу денег через регулирование банковских резервов.Для этого вводится

механизм обязательного резервирования банковских пассивов. Законодательно

определяется норма обязательного резерва в виде % к суммы пассивов банка.Если

фактический резерв ком.банка окажется большим ОР ,это свидетельствует о

наличии в банка избыточного резерва. В границах надлишко- вого резерва

ком.банк имеет право выдать ссуды ли осуществить платежи по своим

обязательствам и обязательствам своих клиентов. Деньги ком.банков возникают в

рез-ті кредитования клиентов и купли активов у небанковского сектора ЦП,

валют. Процесс последовательного наращивания массы денег и суммы банковских

резервов на базе перемещения через кредитно-расчетный механизм банков

дополнительного резерва , который поступил в внутрибанковский оборот,

называется денежным мультипликатором Прирост массы денег в оборота

обеспечивается не только кредитной эмиссией центрального банка, а и кредитной

деятельностью запятых банков. Каждый отдельный банк предоставляет

дополнительные ссуды только в границах свободных резервов, которые поступили

в его оборот, в целом система банков создает (приращивает) депозитных денег

значительно большее, чем к ней поступает извне - от центрального банка.

Изменения массы денег в оборота- это осн. фактор влияния гр. на реальную

экономику. Наиболее эффективным может быть мех-м эмиссии денег на кредитной

основе. Банк. система способная эффективно изменять МГ в оборота

соответственно изменению спроса на деньги Увеличения ГМ происходит путем

эмиссионной д. ЦБ и КБ. Емісія-це такой выпуск денег в оборот, который

приводит к заг. увеличение ГМ, которое находится в обращении. Понятие эмиссии

следует отличать от понятия выпуска гр.- через него банки повседневно

обеспечивают потребности своих клиентов в денежной наличности и безналичных

платежах Поскольку, одночаснг с выпуском деньги поступают в банки, то сумма

поступлений покирває преобладающую часть выпуска І только и часть, которая ек

забезп. выпуска, есть эмиссией Існуї эмиссия наличная и безналичная,

принимают решение: ) ЦБ- он эмитирует наличные и безгот. деньги, нему належ.

монопольное право на здійсн. банкнот эмиссии.21) комерц. банк- эмитируют

лишь безналичные деньги. Выпуск ЦБ безгот. гр. здійсн. шл.:1. Предоставление

ссуд комерц. банкам, шл. іх рефінанс.2.Купля в ком. банков ЦП, 3.купля в

комерц. банков и их клиентов іноз. валюты. Коммерческие банки створ. лишь

безналичные деньги шл. мультипликации свободных резервов и депозитных

вкладов.

Денежный процесс^-мультипликатор-процесс створ. новых банк. депозитов (

безгот. гр.) при кредитовании банками клиентов на основе свободных резервов,

которые поступили в банк из оборота.Существует:1) загально- банковский

резерв- это сумма грош. средства, которые являются в данный момент в

распоряжении банка и на использование для акт. операций. 2) обязательный

резерв- это часть общего резерва, какую банки должны сохранять в денежной

форме и не использовать для текущих потребностей. Объем его определяется на

основании норы обов'яз-кового резервирование, которые составляют в НБУ в% к

банковским пассивам3) свободный резерв- это совокупность гр. средства в КБ,

которые являются в распоряжении банка и используются ним для операций .

Наличие свободного резерва свидетельствует:1) О состоянии текущей ликвидности

банка, то есть его возможность выполнять свои обязательства перед

клиентами.2) О состоянии его текущего кредитного потенциала. Коеф. грош.

мультипликатора показывает работу комерц. банка по створ. ГМ, максимальное

количество новых кредитных денег, которое образовывает любая 1 свободного

резерва при данной величине обязательного резерва, где r-обязательный резерв

К- капітпал банка, Зк - привлеченные банком средство, Мбк- сальдо

задолженности банка. ВСФ- отчисление к ЦСФ,А0-вклад банка в операцию, ОР-

обязательный резерв.

Заместители действительных денег (знаки стоимости) - деньги, номинальная

стоимость которых выше реальной, т.е. затраченного на их производство

общественного труда. К ним относятся: -металлические знаки стоимости

(стершиеся золотые монеты и биллонная монета, т.е. мелкая монета, изготовленная

из меди и алюминия); бумажные знаки стоимости, сделанные, как

правило, из бумаги. Различают бумажные деньги и кредитные деньги.

Бумажные деньги появились как заместители находившихся в обращении

золотых монет. В России с 1769 г. право выпуска бумажных денег принадлежит

государству. Разность между номинальной стоимостью выпущенных денег и

стоимостью их выпуска образует эмиссионный доход казны, являющийся существенным

элементом государственных поступлений. Избыточный выпуск денег для покрытия

бюджетного дефицита ведет к их обесцениванию. Бумажные деньги выполняют две

функции: средство обращения и средство платежа. Они обычно неразменны на золото

и наделены государством принудительным курсом.

Вексель — письменное безусловное обязательство должника уплатить

определенную сумму в заранее оговоренный срок и в установленном месте. В СССР

векселя применялись во внутреннем обороте с 1922 по 1930 гг. и с 1991 г. по

настоящее время. Различают простой и переводной вексель,

отличие которых в том, что плательщиком по простому векселю является лицо,

выдавшее вексель, а по переводному - какое-то третье лицо. Казначейские

векселя - векселя, выпускаемые государством для покрытия дефицита бюджета и

кассового разрыва. Коммерческий вексель - вексель, выдаваемый под

залог товара. Банковский вексель - вексель, выдаваемый банком своему

клиенту.

Банкнота - бессрочное долговое обязательство, обеспеченное гарантией

центрального (эмиссионного) банка страны. Первоначально банкноты имели золотую

гарантию, обеспечивающую ее обмен на золото. Банкноты выпускаются строго

определенного достоинства, и по существу они являются национальными деньгами на

всей территории государства. В РФ эмитентом банкнот является Центральный Банк

России..

Чек - денежный документ установленной формы, содержащий безусловный

приказ владельца счета в кредитном учреждении о выплате держателю чека

определенной суммы. Впервые чеки появились в XVI-XVII вв. в Великобритании и

Голландии. Различают три основных вида чеков: именной - на определенное

лицо без права передачи; предъявительский - без указания имени

получателя; ордерный - на определенное лицо, но с правом передачи по

индоссаменту. В соответствии с “Положением о чеках” от 1929 г. также различают:

расчетные чеки - это письменное поручение банку произвести денежный платеж

со счета чекодателя на счет чекодержателя, т.е. служащие для осуществления

безналичных расчетов; денежные чеки- чеки, предназначенные для

получения в кредитных учреждениях наличных денег.

Вексель - составленное по установленной законом форме безусловное письменное

долговое денежное обязательство одной стороны (векселедателя) безоговорочно

уплатить в определенном месте сумму денег, указанную в векселе, другой

стороне - владельцу векселя (векселедержателю) - при наступлении срока

выполнения обязательства (платежа) или по его требованию.

Основные черты векселя, сложившиеся в международной и российской практике:

1) абстрактный характер обязательства, выраженного векселем (текст векселя не

должен содержать ссылки на сделку, являющуюся основанием выдачи векселя);

бесспорный характер обязательства по векселю, если он является подлинным;

безусловный характер обязательства по векселю (вексель содержит простое и

ничем не обусловленное предложение или обещание уплатить определенную сумму,

и поэтому попытки оговорить платеж наступлением каких-либо условий не имеют

юридической силы);

2) вексель - это всегда денежное обязательство (не может считаться векселем

обязательство, по которому уплата долга совершается товаром или оказанием

услуг);

3) вексель - это всегда письменный документ (выпуск векселей в безналичной

форме невозможен);

4) вексель - это документ, имеющий строго установленные обязательные реквизиты.

Товарный вексель. В основе денежного обязательства, выраженного данным

векселем, лежит товарная сделка, коммерческий кредит, оказываемый продавцом

покупателю при реализации товара. В этом качестве вексель может, с одной

стороны, выступать как орудие кредита, а с другой стороны - выполнять функции

расчетного средства, многократно переходя из рук в руки и обслуживая в качестве

денежного субститута многочисленные акты купли-продажи товаров.

Финансовый вексель. В основе денежного обязательства, выраженного данным

видом векселя, лежит какая-либо финансовая операция, не связанная с

куплей-продажей товаров. Разновидностью финансового векселя являются

"коммерческие бумаги" - простые, обращающиеся векселя на имя эмитента, не

имеющие обеспечения, дисконтные или приносящие процент к номиналу, выпускаемые

чаще всего на срок от 1 до 270 дней, в форме "на предъявителя".

Казначейский вексель - краткосрочная ценная бумага, выпускаемая правительством.

Дружеский вексель - это вексель, за которым не стоит никакой реальной

сделки, реального финансового обязательства, однако лица, участвующие в

векселе, являются реальными. Обычно дружескими векселями встречно обмениваются

два реальных лица, находящихся в доверительных отношениях, для того, чтобы

затем учесть банке или отдать вексель в залог, получив под него реальные

деньги, или чтобы использовать его для совершения платежей.

Бронзовый вексель - это вексель, за которым не стоит никакой реальной

сделки, никакого реального финансового обязательства, причем хотя бы одно лицо,

участвующие в векселе, является вымышленным. Цель бронзового векселя - либо

получение под него денег в банке, либо использование фальшивого документа для

погашения долгов по реальным товарным сделкам или финансовым обязательствам.

В простом векселе участвуют два лица, из которых плательщиком является

векселедатель. Последний, выписывая такой вексель, обязуется в нем уплатить

непосредственно своему кредитору (векселедержателю) определенную сумму в

определенном месте и в определенный срок.

В переводном векселе участвуют три и более лица. Плательщиком является

не векселедатель (трассант), а другое лицо, которое принимает на себя

обязательство оплатить такой вексель в срок. Переводной вексель - это

фактически письменное предложение векселедателя, обращенное к третьему лицу

(плательщику, именуемому трассатом) уплатить обусловленную сумму кредитору

(векселедержателю, эмитенту).

Выдача лимитированных чековых книжек производится банком на основании

заявления организации - чекодателя и платежного поручения на депонирование

лимита суммы книжки. При выдаче книжки банк списывает указанную сумму со

счета клиента и депонирует ее на отдельном счете.

Чеки из чековой книжки выписываются чекодателем в момент определения суммы

платежа и вручаются получателю денег - чекодержателю, который предъявляет

чеки в обслуживающее его учреждение банка для оплаты.

Банк поставщика направляет предъявленные чеки в банк покупателя; последний

списывает суммы со счета и перечисляет в банк поставщика для зачисления на

его расчетный счет. В чеке указывается наименование чекодержателя, номер

счета, наименование банка - плательщика и его код, сумма платежа.

Чеки выписываются в одном экземпляре, подписываются лицами, имеющими право

распоряжаться счетом в банке, скрепляются печатями чекодателя и оплачиваются

только в полной сумме.

Чек действителен 10 дней, не считая даты выписки. Одновременно с чеком

заполняется его корешок, который остается в книжке у чекодателя. Корешки

чеков служат для контроля за использованием лимита чековой книжки и оплаты

чеков.

При выписке очередного чека покупатель (чекодатель) переносит в него остаток

лимита из корешка предыдущего чека и выводит остаток лимита.

Банки сдают чеки в расчетно-кассовые центры (РКЦ), если плательщиками

являются другие банки. Банки производят списание, средств со счета чекодателя

на основании поступивших из расчетно-кассового центра реестра чеков. Сами

чеки остаются на хранении в РКЦ.

Расчетные чеки следует отличать от денежных чеков, по которым из

банка выдают наличные средства. Расчетные чеки используются в расчетах за

товары, принятые по приемно-сдаточным документам, а также за услуги транспорта.

Это одна из гарантированных форм расчетов, так как оплата чеков обеспечивается

из специального депозита.

В России чеки не являются оборотными документами, т. е. предъявительскими или

передаваемыми от одного лица другому с помощью индоссамента.

Банк покупателя депонирует сумму расчетов чеками и РКЦ, учитывая предстоящие

платежи чеками его клиентов. Кроме того, каждый клиент депонирует сумму со

своего расчетного счета в размере лимита расчета чеком. Такое депонирование

гарантирует прохождение платежа при расчете чеками.

Потребность в такой форме денег объективно обусловленная усилением требований

относительно экономичности и удобства денежного оборота тогда, если его

объемы и суммы отдельных платежей достигают значительных размеров. Она имеет

важные преимущества перед наличной формой денег (банкнотами): значительно

економніша, зручніша в пользовании, поддается контролю со стороны банков за

оборотом после эмиссии. Поэтому в современных условиях депозитные деньги

стали основной формой денег в странах с развитой рыночной экономикой, их

частица составляет близко 90% всей денежной массы в обороте. Успешное

функционирование депозитных денег возможное лишь за высокого уровня развития

банковского дела, если каждый субъект денежного оборота может свободно

положить свои гроши в банк, взять их оттуда, быстро перевести в любой пункт

рынка и нему гарантируется полное их сохранение. При этих условиях

собственник денег на счете в банка может дать поручение последнему

пересчитать всю сумму или часть ее своему контрагенту и в такой способ

погасить

долг. Перемещаясь по счетам в банках, депозитные денежные суммы успешно

выполняют функции покупательного и платежных средств, а затем включаются в

общий денежный оборот.

В Украине в переходный период не было достаточных предпосылок для широкого

применения депозитных денег. Низкая надежность банков и высокий уровень

тінізації экономики спричинили снижение частицы депозитных денег в общей

массе в отдельные года до 50%, что отрицательно влияло на состояние денежного

оборота и функционирования банков.

Электронные деньги - это разновидность депозитных денег, если пересказывание

денежных сумм по счетам в банках осуществляется автоматически с помощью

компьютерных систем за непосредственными распоряжениями собственников текущих

счетов. Эта форма органически объединяет в себе все преимущества депозитной и

наличной форм денег: нет потребности переносить ли перевозить большие массы

денежной наличности; достигается значительная экономия затрат на их

изготовление, сохранение, перечисление, перевозка и т.п.; каждый плательщик

имеет возможность вмиг выполнить платеж, предварительно проверив все его

условия и осуществив соответствующие расчеты, как и в платежах денежной

наличностью.

Носителем электронных денег есть пластиковая карточка - именной денежный

документ, который выдается банком собственнику текущего счета и дает нему

возможность оплатить через компьютерные сети свои покупки и погасить долги

пересказом денег по счету без использования денежной наличности. Внедрение

пластиковой карточки в расчетно-платежную практику значительно расширило

сферу функционирования депозитных денег, включило у нее массовые платежи

населения, ускорило оборот денег, создало большие удобства для плательщиков,

уменьшило затраты оборота. Все это предоставило депозитным деньгам нового

качества, которое нашло отображения в новом названии - "электронные деньги".

Пластиковая карточка - это персонифицированный платежный инструмент,

предоставляющий пользующемуся карточкой лицу возможность безналичной оплаты

товаров и/или услуг, а также получения наличных средств в отделениях (филиалах)

банков и банковских автоматах (банкометах). Принимающие карточку

предприятия торговли/сервиса и отделения банков образуют сеть точек

обслуживания карточки (или приемную сеть).

С точки зрения механизма расчетов выделяются двусторонние и многосторонние

системы. Двусторонние карточки возникли на базе двусторонних соглашений между

участниками расчетов, где владельцы карточек могут использовать их для

покупки товаров в замкнутых сетях , контролируемых эмитентом карточек. В

отличие от этого многосторонние системы, которые возглавляют национальные

ассоциации банковских карточек, а также компании, выпускающие карточки

туризма и развлечений, предоставляют владельцам карточек возможность покупать

товары в кредит у различных торговцев и организаций сервиса, которые признают

эти карточки в качестве платежного средства.

Другое деление карточек определяется их функциональными характеристиками . Здесь

различаются кредитные и дебетовые карточки.

Первые связаны с открытием кредитной линии в банке, что дает возможность

владельцу пользоваться кредитом при покупке товаров и при получении кассовых

ссуд. Вторые предназначены для получения наличных в банковских автоматах или

покупке товаров с расчетом через электронные терминалы. Деньги при этом

списываются со счета владельца карточки в банке.

Различаются индивидуальные и корпоративные карточки. Индивидуальные выдаются

отдельным клиентам банка и могут быть “стандартными” или “золотыми”.

Последние предназначены для лиц с высокой кредитоспособностью и

предусматривают множество льгот для пользователей. Корпоративная карточка

выдается организации, которая на основе этой карточки может выдать

индивидуальные карточки избранным лицам (руководителям или просто ценным

работникам).

Карточки туризма и развлечений - это “платежные” карточки. Они

выпускаются компаниями. Специализирующимися на обслуживании указанной сферы.

Карточки принимаются сотнями тысяч торговыми предприятиями во всем мире для

оплаты товаров и услуг, а также предоставляют их владельцам различные льготы по

бронированию авиабилетов, номеров в гостинице, получению скидок с цены товара,

страхованию жизни и так далее.

Частные платежные карточки предприятий торговли и услуг. Применение этих

карточек ограничено определенной замкнутой сетью торговых учреждений. Кредит

предоставляет сама компания, она же получает процент по ссудам.

Карточки для банковских автоматов. Это разновидность дебетовых карточек,

которые дают возможность владельцу счета в банке получать наличные деньги в

пределах остатка средств на счете через автоматические устройства,

установленные в банках, торговых залах, на вокзалах и так далее.

Денежный рынок- особый сектор рынка, на котором продается и покупается такой

специфический товар, как деньги, формируется спрос и предложение и цена на

деньги. Особенности денежного рынка-1) передача гр. осуществляется на

безэквивалентной основе Собственники денег продают деньги и взамен на это

получают личное обязательство покупателя возвратить эти гроши в определенное

время и на определенных условиях.2) На грош. рынка процедура купли- продажи

есть условной, так как имеет обратный х-р. Собственник гр. при передаче их

покупателю не теряет права собственности на них и может возвратить их в свое

розпорядж. на определенных условиях.3) На грош. рынка статус грош. и целые

их купли- продажи есть другими, чем на товарном На грош. рынка- передача гр.

от покупателя к продавцу становится самоцелью.Продавец, передавая деньги

покупателю, желает получить доход и покупатель, покупая деньги тоже ставит

цель получить доход от використ. этих денег. Под продажей денег понимают

передачу этих денег их собственниками в временное розпоряд-ження своим

контрагентам в обмен на такие фін. инструменты, которые дают возможность

собственникам денег сохранить право собственности на эти деньги, то есть

восстановить право распоряжаться ними и получить дод. доход Все инструменты

грош. рынка распределяют на:1) Ссудные соглашения,которые включают и

депозитные, на основе которых здійсн. взаємолвідносини между банками и их

клиентами относительно формирования и размещения кредитных ресурсов.2) ЦП, с

помощью которых реаліз.прямые отношения между покупателями и продавцами

денег.3) Вал.тні ценности, которые використ. в взаимоотношениях между

собственниками 2 валют.Инструменты гро. рынку также могут становиться

объектом продажи.

ГР балансирует денежные потоки и денежное обращение вцілому. Но роль

денежного рынка не ограничивается границами денежного оборота.

Важнейшей качественной характеристикой денежного рынка есть процент.

Денежный рынок

рынок денег (оборот до 1 года)

- валютный рынок

- рынок краткосрочных банковских кредитов

- рынок краткосрочных финансовых актвів рынок капитала (оборот большее

чем год)

- рынок ц.п.

- рынок средне и долгосрочных банковских кредитов.

Денежный рынок требует регулирование, или влияния саморегулирующих

структур

Субъекты денежного рынка (продавце, покупатели, посредники).

Денежные потоки в границах денежного рынка їстотно различаются, это

поясняется существенной разностью прямого и опосередкованного

фінансуваня в рамках рынка.

Прямое финансирование Главнейшие каналы движения денег: 1. Канал

капитального акціонерого финансирование. 2. Каналы одалживания путем

эмиссии облигаций и других финансовых активов. Субъекты: дом.

хозяйства; фирмы, государство; иностранные фіз и юр. лица.

Прямое финансирование это перемещения средств по рыночным каналам

безпосередьо от собственника к заемщику.

Капитальное финансирование- это получения средств в облмін на право

участия в собственности фирмы (акции).

Одалживание - это получения фирмой средств в обмен на долговое

забов'язання погасить долг в установленний срок с выплатой процента.

Опосредствованное финансирование Взаємодіфя происходит по помощи

финансовых посредников (классический пример - банк (механизм действия).

Опосредствованное финансирование происходит по закону спроса и

предложения. Балансирование спроса и предложения и формирование % на

деньги выступает важнейшей функцией денежного рынка.

К небанковским финансово-кредитным институтам належат лізінгові, факторінгові,

инвестиционные,страху,финансовые компании,пенсійніфонди, ломбарды,кассы

взаимной помощи.Среди этих небанковских институтов сліл выделить страховые

організаціі, пенсионные фонды, ломбарды и кассы взаимной помощи, которые

существуют на территории нашей страны. Інши учреждения будут создаваться в

недалекому будущему по мере развития рыночного отношения. Небанковские

финансовые Институты - финансовые посредник"", деятельность которых не

связанная с базовыми операциями грош. рынка(мо6ілізація средства,

предоставление ссуды, осуществление расчетов между экономическими

суб-ектами) . Деятельность небанковских финансовых институтов не связанная с

базовыми операциями и не задевает массы денег в оборота. Поэтому нет

потребности контролировать их деятельность так тщательно как банковскую, и

законодательство всех стран дает им другой статус, чем банкам. В Украине такими

институтами есть: страховые, трасту, финансовые инвестиционные компании,

пенсионные фонды, и т.п..Небанковские финансовые інституги- финансовые

посредники , деятельность которых не связанная с базовыми операциями денежного

рынка Характерной особенностью всех фін. посредственные.и<ів р создание

такзваних вторичных зобов"язань.Например, если субъект Інввстус

средства в під-во, то получает зобов-нп этого підпр-ва. Это содержит риск. Если

субъект вкладывает средства в банк. а банк кредитует під-во, то субъект

получает не одно я джва зобов-ня ( заемщика 1 фін посредника) наличие вторичных

зобоп-нь уменьши риск инвестирования. Функции финн посредников.7)аккумуляция

временно свободного средства І концентрация в ссудный фонд.8)уменьши риск

Инвестирования с помощью вторичных зобов-нь и інформац.

посредничества.9.уменьши, стоимости инвестирования достигается за счет

оптового характсрудіяльності, профессионализма, 10. пристосуваня потребностей

поставщиков к Интересам кредиторов11. стимулирование екон. зрост-ня за допом.

изменений Пр денег 12 предоставление фін. услуг.

По видам инструментов, которые применяются для перемещения денег от продавцов

к покупателям выделяют: рынок ссудных обязательств, рынок ценных бумаг,

валютный рынок. Хотя эти рынки функционируют самостоятельно между ними

существует тесная связь. Денежные средства легко перемещаются с одного рынка

на другого, одни и тіж самые субъекты могут осуществлять операціїодночано на

любом из них. Например, банк может разместить средства от продажи ценных

бумаг на приобретение валютных ценностей или под ссудные обязательства.По

институционным признаками денежных потоков:фондовый рынок, рынок банковских

кредитов, рынок услуг небанковских кредитных учреждений. На фондовом рынке

осуществляется перемещение небанковского кредитного капитала, который

приводится в движение с помощью фондовых ценностей(акций, средне- и

долгосрочных облигаций, бондів и т.п.). Значение - финансирование инвестиций

в экономику, финансирует расширение основного и оборотного капитала. Рынок

банковских кредитов - предоставление клиентам ссуд и создания новых

платежных средств. Рынок небанковских кредитных учреждений - осуществление

аккумуляции сбережений и размещение их в доходные активы(ценные бумаги,

кредиты преимущественно долгосрочные). КР небанковских кредитных учреждений

относят договорные фін-во - кредитные учреждения (страховые компании,

пенсионные фонды, ломбарды, лизинговые компании, факторингові компании) и

инвестиционные финансово-кредитные учреждения (інвестицйні фонды, финансовые

компании, кредитные общества и союзы).По экономическими назначению купли

денег выделяют -рынок денег и рынок капиталов. На рынке денег покупаются

денежные средства на короткий срок, используются в обороте заемщика как

деньги, то есть для приведения в движение уже накопленного капитала. Этот

рынок очень чувствительный к изменениям в экономике и в финансовой сфере,

спрос и предложение здесь весьма непостоянные, а процент часто изменяется под

их влиянием. На рынке капиталов денежные средства покупаются на больший срок,

используются для увеличения массы основного и оборотного капиталов. Здесь

проводятся операции с фондовыми инструментами - акциями, средне - и

долгосрочными облигациями, купленными для сохранения, долгосрочные депозиты и

ссуды коммерческих банков и т.п.. Особенность - спрос и предложение есть

менее подвижными , уровень % более стабильный. Между всеми названными

элементами денежного рынка существует внутренняя взаимосвязь, которая

подтверждает его внутреннее единство.

Спрос на деньги - это потребность економ. агента в наличных и безготов- кових

деньгах на определенный момент времени другими словами ПГ определяет какую

часть своего портфепя актива субъекты желают держать в форме денег, а не в

іншах видах активов. Чем больше кассовых активов тем более спрос на деньги

Кейнс в своій теории - ликвидности выделял 3 мотивы что побудят субъектов

держать часть своего богатства в ликвидной форме. 1. Трансакційний -

связанный с потребностью людей в деньгах для осуществления расчетов.

2Предусмотрительности - возникает через желание забеспечити в будущем

возможность распоряжаться деньгами в случае непредусмотренных затрат.

Велечина спроса на деньги в обоих указанных мотивах зависит от развития банк.

системы (как легко можно превратить неликвидные активы в ликвидные),

социальной структуры общества ( богатые люди экономят большее, ПГ в них

пропорционально меньший чем у бедных людей), условий оплаты работы. В этих

двух мотивах грош. служат для расчетов поэтому эти два мотива часто

объединяют и называют Трансанційним спросом на деньги. 3Спекулятивный мотив

вытекает из повышения риска сохранение актиів в отличных от грош. формах.

Доходы могут размещаться в деньгах а также в других фінанс. Активах. Деньги

которые не викор-ся для трансакций Кейнс назвал спекулятивным остатком. В

отличие от кассовых остатков они приносят доход , но содержат риск. Если

растут ПС то возрастает альтернативная стоимость для собственников денег.

Альтернативная стоимость - это потеря дохода через сохранение активівіу

ликвидной но малодоходній форме. Напр.5% облигация для собственника 100гр.

Есть альтернативной стоимостью в размере 5 грн. Если рыночная норма % падает

то вигідніше перевести активы в денежную наличность во избежание потерь и

риска. Эту ситуацию Кейнс назвал спекулятивным мотивом больше того Кейнс

смоделировал ситацію если при очень низкой ПС спрос на деньги становится

практически неограниченной то есть в ликвидной форме держатся все деньги

которые предлагаются банк. системой. Эта ситуация носит назвук ловушка

ликвидности. Спекулятивный мотив определяет спекулятивный спрос на деньги.

Факторы от которых зависит ПГ: 1.Реальный доход(на макроуровне ВВП,)

возрастание доходов а также кіл-ті товаров требует больше грош. для забеспе-

ня обмена а потому приводят к увеличению ПГ. Мd=f (y), Уровень цен Р.

Підвищен- ня цен требует больше грош. для обмена товаров. Рост цен также

отрицательно влияет на склонность к сбережению поскольку инфляция есть

дополнительной альтернативной стоимостью. Чем больший рост цен тем более ПГ.

Мd=f (y. P)3. Уровень ПС . Чем више ПС тим низший ПГ и наоборот В общем виде

функциональная зависимость Мd=f (P.Y.R ) оскількі уровень эти н и ПС есть

альтернативными стоимостями то их можно представить как единую альтернативную

стоимость. Md=f (Y.R.) Формула спроса на деньги. 4. Скорость оборота грош.

од..Современная монетарная теория трактует w как зависимую велечину от

процента. Скорость оборота грош. од. V падает прямо пропорціонально с

уменьшением номинальной нормы % и наоборот . Md=PY\V(R).

В условиях переходной экономики Украины все перечисленные условия находятся в

процессе формирования, причем в его начальной стадии. Поэтому все

классические факторы влияния на спрос на деньги действуют в деформированном

виде.

1. Высокие темпы повышения цен провоцируют возрастание спроса на трансакційні

запасы, тем не менее связаны с этим инфляционные ожидания и риски потерь от

Страницы: 1, 2, 3, 4, 5

|